과거 3년간 ROE와 ROA가 좋았던 기업 중 앞으로 3년간 이익 증가율이 높은 기업에 투자하는 ETF입니다. 지난 9년간 S&P 500 ETF인 SPY와 비교해 봐도 수익률이 뒤지지 않으며 오히려 SPY보다 높은 성과를 낼 수 있었습니다. 그럼 바로 DGRW ETF를 알아보겠습니다.

1. 기본정보

(2023.01.31, 1 $ = 1230 ₩ 기준)

주가 : 61.51달러(6.5만 원)

명칭 : WisdomTree U.S. Quality Dividend Growth Fund

티커 : DGRW

펀드 개시일 : 2013.05.22.

순자산 : 77.5억 달러(9.5조 원)

직전 한 달 일 평균 거래량 : 41만

배당 주기 : 월 배당

배당률 : 2.08%

수수료 : 0.28%

벤치마크 인덱스 : WisdomTree U.S. Quality Dividend Growth Index

운용사 : WisdomTree

2. 과거 성과

(2013.12.31 ~ 2022.12.31)

연평균 8.97% 수익률, 배당 재투자 시 11.31%

가장 성과가 좋았던 해의 수익률 : 29.53%

가장 성과가 좋지 않았던 해의 수익률 : -6.33%

MDD : -19.72%(2020년 3월), 두 달간(2020년 1월 ~ 3월)

MDD에서 회복까지 걸린 기간 : 5개월(2020년 8월)

샤프비율 : 0.76

SPY와 비교

(2013.12.31 ~ 2022.12.31)

SPY 연평균 수익률 8.42%, 배당 재투자 시 10.45%

MDD -24.8%

| 최근 연평균 수익률 |

DGRW | SPY |

| 1년 | -8.35% | -19.48% |

| 3년 | 7.59% | 5.92% |

| 5년 | 7.82% | 7.46% |

| 7년 | 10.32% | 9.4% |

3. 투자 종목

총 300 종목

Top 10(기업명 / 티커 / 비중)

Microsoft / MSFT / 6.89%

Apple / AAPL / 5%

Johnson & Johnson / JNJ / 3.81%

Procter & Gamble / PG / 2.79%

Home Depot / HD / 2.64%

Broadcom / AVGO / 2.54%

Coca-Cola / KO / 2.49%

Philip Morris / PM / 2.47%

Merck / MRK / 2.44%

Cisco Sytems / CSCO / 2.09%

Top 10 비중 33.16%

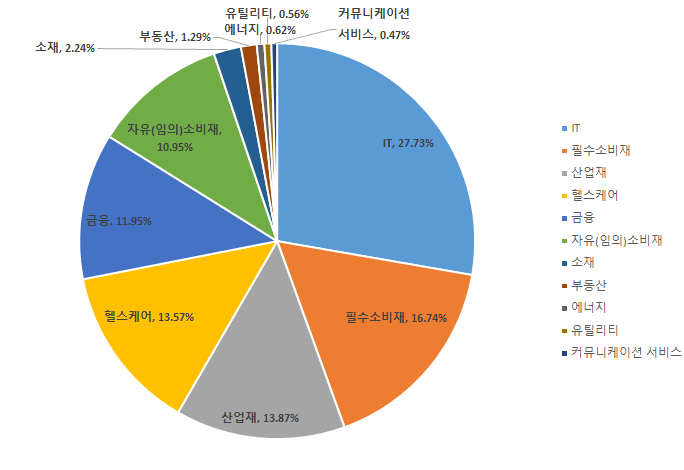

섹터별 분포

4. 종목 선정 기준

운용사 자체적으로 만든 WisdomTree U.S. Quality Dividend Growth Index에 포함된 종목 중 조건이 맞는 기업에 투자

Index 선정 기준

- 미국 보통주일 것

- 지난 12개월 간 정기적인 현금배당 지급

- 시가총액이 최소 20억 달러 이상

- 3개월 간 일 평균 거래량이 10만 달러 이상

- 주가이익률 > 배당수익률

DGRW에 포함되는 조건

1단계

각 항목별 순위 계산

- ㉠ 장기 추정 순이익 증가율(3년 애널리스트 예측치)

- ㉡ 과거 3년 자기 자본 이익률(ROE)

- ㉢ 과거 3년 총 자산 이익률(ROA)

2단계

- ㉠ 50%, ㉡ 25%, ㉢ 25% 가중치 반영 후 종합 순위 계산

- 장기 추정 순이익 증가율이 없다면 ROE와 ROA를 50%씩 가중하여 계산

3단계

- 2단계에서 종합순위를 기준으로 상위 300개를 투자

가중치

- 향후 1년간 예상되는 총배당금을 기준으로 가중치를 설정

- 향후 1년간 예상되는 총 배당금 = 기업에서 최근 발표한 배당금을 연율화 x 유통 주식수

제한사항

- 단일 종목 5% 이하

- IT 섹터 25% 이하, 부동산 섹터 10% 이하, 나머지 기타 섹터 20% 이하

요약 : 과거 이익률이 좋았던 기업 중 앞으로 3년간 이익 증가율이 높은 기업에 투자

5. 배당

(연도 / 주가 / 배당금 / 배당률) 각 연도 마지막 거래일 종가기준

2013 / $27.86 / $0.2938 / 1.05%

2014 / $31.09 / $0.557 / 1.79%

2015 / $30.35 / $0.6613 / 2.17%

2016 / $33.27 / $0.7096 / 2.13%

2017 / $41.43 / $0.7073 / 1.7%

2018 / $38.33 / $0.9294 / 2.42%

2019 / $48.47 / $1.0649 / 2.19%

2020 / $53.96 / $1.0426 / 1.93%

2021 / $65.86 / $1.1738 / 1.78%

2022 / $60.36 / $1.3002 / 2.15%

3년 평균 배당성장률 7.11%

5년 평균 배당성장률 12.93%

6. 장단점

장점

▷ 월배당

- 매달 꾸준한 현금흐름을 만들 수 있음

▷ 높은 수익률

- SPY보다 수익률이 높음(배당을 포함하면 더 높음)

▷ 높은 배당성장률

- 5년 평균 12.93%

단점

▷ 높은 수수료

- 0.28%(배당 ETF인 SCHD와 DGRO는 각각 0.06%, 0.08%)

▷ 배당금 삭감

- 2017년과 2020년에 배당금이 줄어듦

▷ 짧은 운용기간

- 코로나 위기를 겪었으나 미국 주식시장이 좋았던 2010년대에 상장했기 때문에 데이터가 좋았음. 하락장이나 침체가 오래 지속되는 시장에서 어떻게 될지 관찰이 필요

▷ 미래 배당성장률

- 과거 배당성장률이 미래에 최소 유지될지 의문

7. 개인 생각

2013년에 만들어져 짧은 기간이지만 SPY보다 좋은 성과를 보였습니다. 또한, 2020년 하락장에도 -19.72% 기록하며 SPY -24.8%보다 좋은 방어력을 보였습니다.

배당성장 ETF이지만 운용기간 9년 중 배당금 삭감이 2년이나 있었고 운용사 자체적으로 만든 인덱스를 사용한다는 점에서 제대로 종목선정을 하는 건가 의구심이 듭니다.

투자설명서가 필요하신 분은 아래 링크를 참고해 주세요.

https://www.wisdomtree.com/investments/etfs/equity/dgrw

블로그에 게시된 내용은 사실과 다르거나 잘못된 사항이 있을 수 있습니다. 개인의 견해로서 투자 권유가 아닙니다. 단순 참고하시기 바랍니다. 투자 손실에 대한 모든 책임은 투자자에게 있고, 투자 결과에 대하여 어떠한 법적 책임도 지지 않습니다.

'투자 > 종목분석' 카테고리의 다른 글

| 국내상장 나스닥 ETF - 모든 상장 ETF 비교 (0) | 2023.02.09 |

|---|---|

| SCHY ETF 정리 - SCHD와 함께 모아가면 좋은 ETF (0) | 2023.02.02 |

| DGRO ETF 총정리 - SPY보다 성과가 좋은데 배당까지? (0) | 2023.01.30 |

| ChatGPT에게 물어보다 - 가장 유망한 주식은? (1) | 2023.01.29 |

| SCHD ETF 총정리 - 배당 투자자라면 꾸준히 모아보자 (0) | 2023.01.28 |